Transferencia (Paga con Tu Banco)

Conoce el paso a paso de cómo crear un pago con transferencia en Chile.

Crear un pago en Chile por medio de transferencia bancaria consiste en capturar los datos necesarios del cliente para el pago y hacer una solicitud a través de nuestra API con un Bearer Token y una secretKey. De esta forma, las transacciones se autentican y se realizan de forma segura.

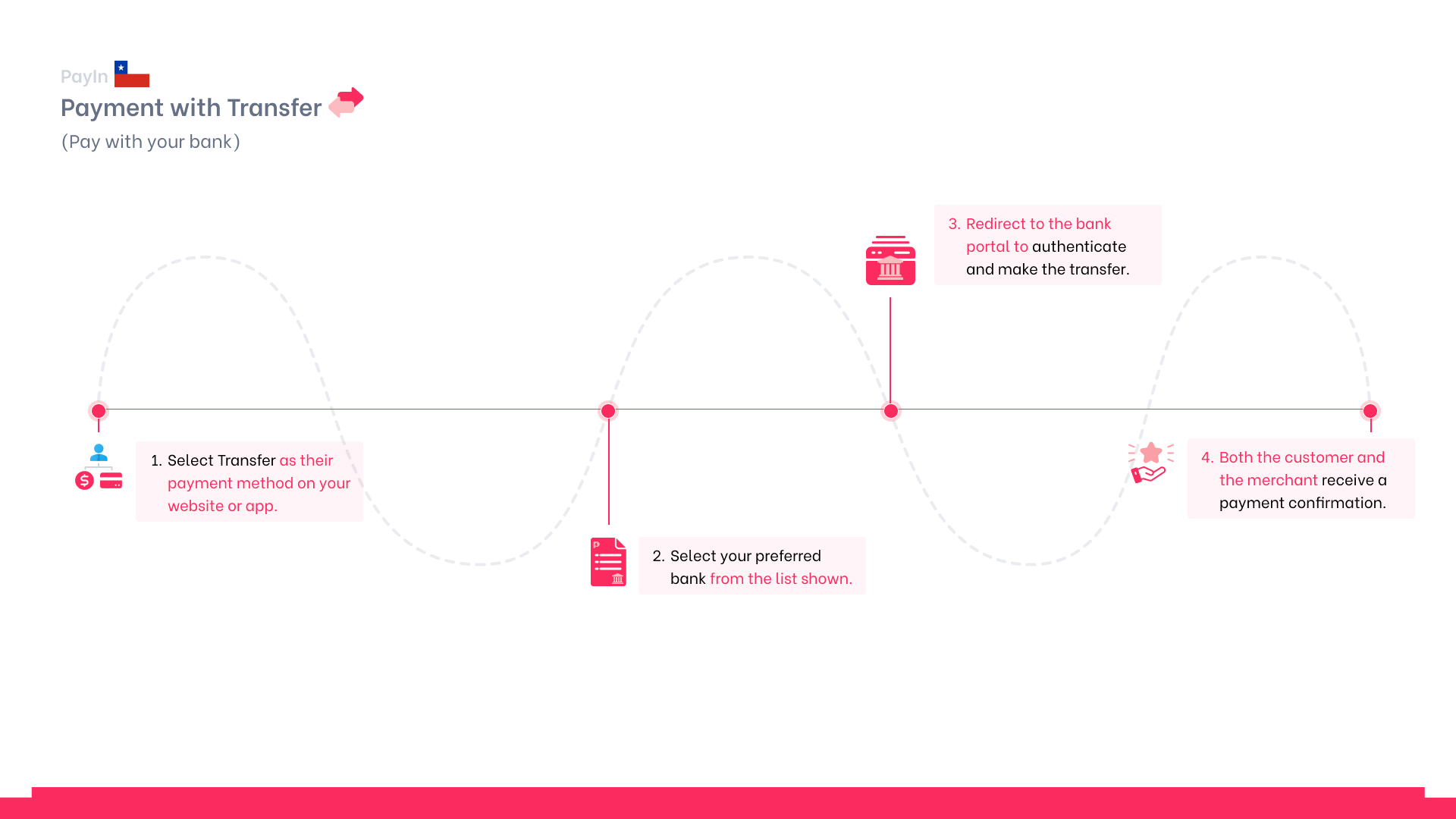

¿Cómo funciona?

Los pagos con transferencia son una forma común de realizar transacciones entre cuentas bancarias en Chile, ya sea dentro del mismo banco o entre distintos bancos, utilizando la banca en línea o plataformas electrónicas. Para completar una transacción utilizando este método de pago, el cliente debe seleccionar la opción "Paga con tu Banco", ingresar a su cuenta bancaria con su RUT y Clave, seleccionar la cuenta desde la cual realizará la transacción, elegir el método de autorización y autenticar la operación.

El proceso de pago con transferencia en Chile consta de cuatro etapas principales:

- Selección de método. El cliente elige pagar con transferencia en tu sitio web o aplicación.

- Selección de banco. Se le muestra un listado de bancos al cliente, en donde podrá seleccionar el suyo.

- Redirección y autorización El cliente es redirigido al portal de su banco, en donde deberá iniciar sesión y seguir las instrucciones en pantalla para hacer la transferencia. Por única vez, se solicitará al cliente el registro previo de la cuenta receptora para acelerar futuras transacciones. Además:

- Los bancos requieren autenticación de dos factores utilizando claves, tokens o autenticador dinámico para aprobar la transacción.

- El dinero se mueve desde el banco del cliente hacia la cuenta de tu comercio.

- Confirmación. El cliente es redirigido a tu sitio y se muestra el resultado de la transacción. A su vez, tu comercio recibe la confirmación a través de los webhooks que hayas configurado.

Ten en cuenta que

El proceso de autorización y la forma de autenticación son diferentes según el banco.

Límites transaccionales para transferencias

Cada banco establece sus propios límites transaccionales, que dependen de factores como el método de autenticación y si la cuenta se ha registrado previamente.

Es importante conocer las políticas de cada banco sobre los montos de las transacciones, incluido el pago inicial, el periodo de espera antes de la segunda transacción y los límites de transacciones futuras. Estos límites pueden variar dependiendo del tipo de cuenta o del sistema de autenticación utilizado por el banco.

⏳ A continuación mostramos los límites por banco y sus consideraciones especiales.

🏦 Banco de Chile

Información sobre límites transaccionales.

Banco de Chile | Límite de primera transacción | Límites de transacciones en curso: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

En este banco, los límites transaccionales se establecen según el tipo de autenticación de segundo factor. | CLP $350.000 |

| 12 horas |

🏦 Banco Itaú

Información sobre límites transaccionales.

Banco Itaú | Límite de primera transacción | Límites de transacciones en curso: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

En este banco, los limites se establecen para la transacción inicial según el tipo de cuenta del usuario. |

| Hasta $5.000.000 diarios (CLP) | 24 horas |

🏦 Banco BCI

Información sobre límites transaccionales.

Banco BCI | BCI PASS: (App) | Multipass (dispositivo físico): | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

En Banco BCI, los límites dependen del sistema de autenticación. |

|

| 24 horas |

🏦 Banco Estado

Información sobre límites transaccionales.

Banco Estado | Cuenta RUT: | Cuenta corriente y chequera electrónica: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

Los límites diarios de Banco Estado varían según el tipo de cuenta. |

|

| 24 horas |

🏦 Banco Santander

Información sobre límites transaccionales.

| Banco Santander | Límite de primera transacción: | Limites de transacciones en curso: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

| En este banco, los limites son generales. | CLP $250.000 | Hasta $5.000.000 diarios (CLP) | 24 horas |

🏦 Banco Falabella

Información sobre límites transaccionales.

| Banco Falabella | Límite de primera transacción: | Limites de transacciones en curso: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

| En este banco, los limites son generales. | CLP $200.000 | Hasta $7.000.000 diarios (CLP) | 24 horas |

🏦 Banco Ripley

Información sobre límites transaccionales.

| Banco Ripley | Límite de primera transacción: | Limites de transacciones en curso: | Límites con clave de coordenadas: |

|---|---|---|---|

| Transferencias diarias de hasta $7.000.000 CLP con clave Rpass. | CLP $250.000 | Hasta $7.000.000 diarios (CLP) | Hasta $2.000.000 (CLP) |

🏦 Banco BICE

Información sobre límites transaccionales.

| Banco BICE | Límite de primera transacción: | Limites diarios: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

| En este banco, los limites son generales. | $250.000CLP | Hasta $2.500.000 (CLP) diarios | N/A |

🏦 Banco Scotiabank

Información sobre límites transaccionales.

| Banco Scotiabank | Límite de primera transacción: | Limites de transacciones diarias: | Tiempo de espera para la segunda transacción: |

|---|---|---|---|

| Hasta $5.000.000(CLP) diarios | $300.000 (CLP) | $5.000.000 (CLP) | 24 horas |

🏦 Banco Security

Información sobre límites transaccionales

Banco Security | Límite de primera transacción: | Tarjeta de coordenadas | Dispositivo de clave dinámica o SMS | Tiempo de espera para la segunda transacción: |

|---|---|---|---|---|

En este banco, los límites dependen del sistema de autenticación. | CLP $350.000 | Límites transaccionales en curso: hasta $2.000.000 diarios (CLP) | Límites transaccionales en curso: hasta $5.000.000 diarios (CLP) | 48 horas |

Tabla de límites transaccionales

📊 Esta tabla muestra el resumen de los datos clave y permite comparar valores de manera rápida y visual.

| Banco | Monto máximo de la primera transacción | Tiempo de espera | Monto máximo a partir de la segunda transacción |

|---|---|---|---|

| Banco de Chile | $350.000 CLP | 12 horas | $2.000.000 CLP/ $5.000.000 CLP |

| Banco Itaú | $200.000 CLP / $300.000 CLP | 24 horas | $5.000.000 CLP |

| Banco BCI | $250.000 CLP/ $600.000 CLP | 24 horas | $5.000.000 CLP/ $7.000.000 CLP |

| Banco Estado | $100.000 CLP/ $250.000 CLP | 24 horas | $1.000.000 CLP/ $5.000.000 CLP |

| Banco Santander | $250.000 CLP | 24 horas | $5.000.000 CLP |

| Banco Falabella | $200.000 CLP | 24 horas | $7.000.000 CLP |

| Banco Ripley | $250.000 CLP | N/A | $7.000.000 CLP con clave Rpass y $2.000.000 CLP con clave de coordenadas |

| Banco Scotiabank | $300.000 CLP | 24 horas | $5.000.000 CLP |

| Banco BICE | $250.000 CLP | N/A | $2.500.000 CLP |

| Banco Security | $350.000 CLP | 48 horas | $2.000.000 CLP/ $5.000.000 CLP |

Recuerda que

El tiempo de espera es una validación bancaria para nuevos usuarios. El tiempo de espera para la segunda transacción oscila entre 12 y 48 horas.

Plazos para usuarios nuevos

Para garantizar una buena experiencia de pago, te recomendamos realizar un seguimiento del tiempo de espera y de la actividad del cliente. Si un usuario necesita hacer un depósito antes de que finalice este período, se puede usar un proveedor alternativo temporalmente y evitar transacciones rechazadas.

Una vez finalizado el tiempo de espera, recomendamos enrutar todas las transacciones a través de ProntoPaga. Una vez que el usuario ya ha registrado su cuenta, el proceso de pago se vuelve más rápido.

Crea un nuevo pago

Tu front-end será el encargado de recopilar los datos necesarios de tu cliente para procesar el pago, mientras que tu back-end estará integrado con nuestra API, procesando el pago.

De este modo, para crear una solicitud de nuevo pago deberás usar este endpoint y colocar PagaConTuBanco como método de pago en el body de la solicitud.

Firma de la transacciónPuedes ver el detalle de cómo firmar los parámetros de la transacción con tu secretKey en este artículo.

La solicitud se envía con tu Bearer Token, así como con tu secretKey. Además, debes incluir los datos necesarios del cliente para hacer el pago, como: nombre, correo electrónico, teléfono, país, moneda, monto, entre otros.

Notificación del estado de la transacciónPara configurar el webhook que irá en el campo

urlConfirmationy recibir notificaciones con el estado de tu transacción, revisa este artículo.

Body de la solicitud

A continuación puedes ver un ejemplo del body que se envía en la solicitud:

{

"currency": "CLP",

"country": "CL",

"amount": "25500",

"clientName": "John Doe",

"clientEmail": "[email protected]",

"clientPhone": "999999999",

"clientDocument": "11111111-1",

"paymentMethod": "PagaConTuBanco",

"urlConfirmation": "https://www.webhook.com",

"urlFinal": "https://sandbox.prontopaga.com/successful",

"urlRejected": "https://sandbox.prontopaga.com/declined",

"order": "XYZ789",

"sign": "Signature of the parameters"

}

Solicitud a un banco específico (Direct Banks - Chile y Perú)Para hacer una solicitud a un banco específico, primero debes consultar el endpoint de Lista de códigos bancarios, tomar el valor del campo

codey colocarlo en el parámetrobankCodede este endpoint.

Respuesta

Como respuesta a una solicitud de pago exitosa, recibirás un enlace para procesar el pago, así como un identificador de pago del sistema.

Pago en el banco

El cliente podrá continuar el proceso siguiendo las instrucciones en pantalla. Se redireccionará al cliente al sitio web de la institución bancaria que haya seleccionado para pagar, en donde podrá iniciar sesión y hacer la transferencia.

Confirmación de un pago

Una vez que el usuario haya completado el proceso de pago en su banco, ProntoPaga le mostrará una ventana con el resultado final de su transacción. Al mismo tiempo, devolverá los datos de la transacción a la URL que especificaste en urlConfirmation.

Para confirmar si una transacción fue exitosa, debes verificar que en tu webhook el valor del campo status sea success.

Conoce todos los estados posibles de un pago en el siguiente enlace: Estados de los PayIns.

Mensajes de rechazo

A continuación se muestran los posibles casos de rechazo para este método, junto con su descripción.

| Mensaje de rechazo | Descripción |

|---|---|

Bank not recognized | Banco no reconocido en la metadata. |

No destination account for BancoEstado | BancoEstado sin cuenta configurada. |

Failed to assign destination account | Error al asignar cuenta destino. |

Unexpected internal error | Error inesperado. |

Prueba tu integración

Contamos con un catálogo de datos de prueba que puedes usar para comprobar que tu integración está lista, así como para ver el flujo de pago que seguirá tu cliente. Además, puedes hacer pruebas con nuestros demos:

Certifica tu integración

La certificación de la integración en sandbox es un paso obligatorio que todos los comercios deben realizar antes de recibir sus credenciales de producción. Su propósito es asegurar que la integración cumpla con los estándares técnicos, funcionales y de seguridad requeridos por ProntoPaga. Dentro de esta sección, se establecen los requisitos que deben cumplirse sin excepción para que la certificación sea aprobada.

Requisitos de certificación

A continuación, encontrarás los distintos requisitos necesarios para completar tu certificación:

- ❌ El documento de identidad del cliente no debe ser modificable en ningún punto de la transacción.

- ✅ Es recomendable que este dato no se muestre en el checkout. Solo puede estar disponible en la sección de perfil del usuario autenticado.

- ⚠️ Esta medida tiene como objetivo prevenir fraudes y evitar que se realicen transacciones en nombre de terceros o menores de edad.

Updated 6 days ago